点击右上角![]() 微信好友

微信好友

朋友圈

朋友圈

请使用浏览器分享功能进行分享

中国宁波网记者 史旻

国家金融监管总局发布《关于健全人身保险产品定价机制的通知》(以下简称《通知》)称,自2024年9月1日起,新备案的普通型保险产品预定利率上限为2.5%,相关责任准备金评估利率按2.5%执行,预定利率超过上限的普通型保险产品停止销售。

同时,自2024年10月1日起,新备案的分红型保险产品预定利率上限为2.0%,相关责任准备金评估利率按2.0%执行,预定利率超过上限的分红型保险产品停止销售;新备案的万能型保险产品最低保证利率上限为1.5%,相关责任准备金评估利率按1.5%执行,最低保证利率超过上限的万能型保险产品停止销售。

预定利率3%产品退场倒计时

寿险预定利率的下调在市场的意料之中,这也和市场整体利率下调同频。7月,央行将1年期和5年期以上LPR利率分别下调10个基点至3.35%和3.85%。与此同时,工农中建交五大家银行活期存款挂牌利率由0.2%下调至0.15%,三个月、半年、一年整存整取存款挂牌利率均下调至1.05%、1.25%、1.35%;两年、三年、五年整存整取存款挂牌利率均下调至1.45%、1.75%、1.8%。

值得注意的是,本次保险预定利率调整,除下调预定利率上限之外,《通知》还首次提出建立预定利率与市场利率挂钩及动态调整机制。具体执行层面,将由中国保险行业协会参考5年期以上贷款市场报价利率(LPR)、5年定期存款基准利率、10年期国债到期收益率等长期利率来确定预定利率基准值,并报金融监管总局。达到触发条件后,各保险公司可按照市场化原则及时调整产品定价。

在长端利率趋势下行背景下,存款利率和保险产品预定利率一般都会随之下降,但预定利率上限的调整具有一定滞后性,可能会导致潜在利差损风险积聚。中信建投非银金融研究团队在研报中称,建立预定利率与市场利率挂钩及动态调整机制,能够提升预定利率调整的及时性,建立防范化解利差损风险的长效机制,有助于推动人身险行业的长期稳健发展。

有业内人士表示,此举主要是应对长期利差损风险,预计明年保险行业的重心将转向保障类产品。不过储蓄险产品在日本、美国等发达市场仍是主流,未来我国保险市场会更注重“保底+预期”收益的产品类型。

投保高峰或难再现

本次调整后,传统险预定利率降至2.5%将回到2013年费改之前的水平。宁波地区一名资深保险经纪人称,近日公司收到中邮保险、泰康人寿、长城人寿、君龙人寿等险企的停售通知,涉及近60款产品,有的产品已经停售了,有的将在8月底停售。在未来1至2个月内,包括重疾险、定期寿险、增额终身寿险、年金险和分红险在内的多种保险产品将经历重要调整。

记者梳理发现,过去一年,保险行业已多次下调预定利率。

去年7月30日,一批预定利率为3.5%的产品下架,今年年初,监管拟再度下调多家险企的万能险结算利率,6月中旬,便有险企发布通知称,停售旗下预定利率为3%的增额终身寿险,新产品将于7月1日上线,预定利率为2.75%。

回顾去年7月的盛况,业内仍时常感慨,不少保险代理公司甚至在那一两个月内完成了一年的业务指标。与那时相比,今年的寿险市场反而略显平淡,宁波一资深保险经纪人告诉记者,虽然预定利率下调的消息已经落地,但出现去年般的投保高峰是不太实际的。

“一方面是去年已经挖掘了一批数量较为可观的潜在客户,另一方面是保险公司已经开始着手将销售策略向其他类型保险转移。”该保险经纪人透露,此前,不少保险公司已经开始布局产品切换工作,行动包括但不限于成立专班小组、制定任务计划并形成产品工作方案等,确保主力产品开发的优先级。

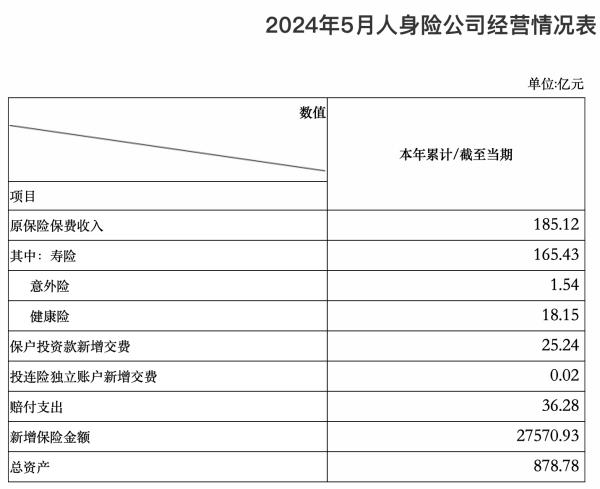

从国家金融监督管理总局宁波监管局披露的数据看,截至2024年5月底,宁波地区人身险公司原保险保费收入185.12亿元,其中,保户投资款新增交费25.24亿元。同比来看,保费规模相对平稳,与市场的判断基本相符。

有业内人士表示,目前市场对保险产品切换的预期已比较成熟,监管机构对于“禁止炒停”的明确态度和严格执行,有效地遏制了市场可能出现的非理性炒作行为。“此外,预计随着市场环境和监管政策的不断成熟,寿险产品预定利率的调整将变得更加市场化和常态化。”该业内人士说道。